海外ファンドの中国国内不動産投資の税務対策(第1回)

2017/9/22 『中倫視界』より転載

中国の不動産投資市場が好調さを継続しているなか、ここ数年、海外不動産ファンドも様々な形態でホットスポットへの投資を盛んに行っている。

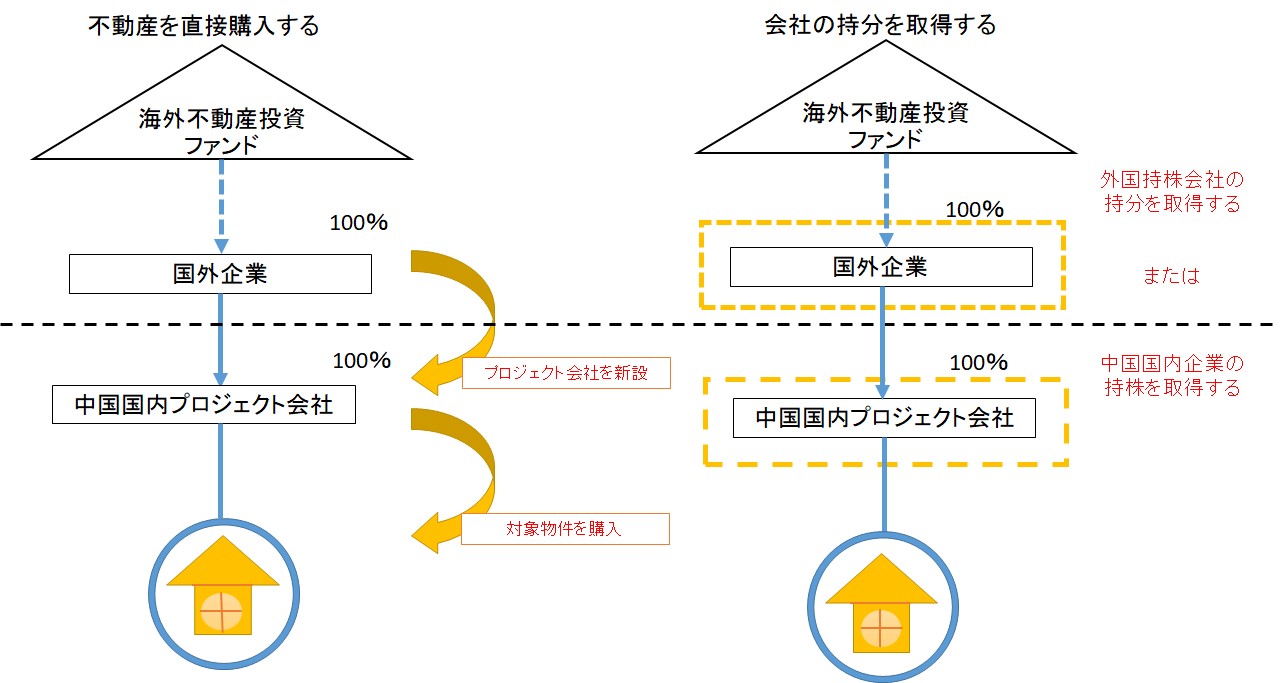

これら海外不動産投資ファンドによる投資は、一般的に、中国国外に持株会社を設立し、同持株会社が中国国内のプロジェクト会社[1]を保有し、同プロジェクト会社が対象物件を保有する仕組みをとっている。

対象物件の購入やプロジェクトからの撤退においては、取引形態によって税負担が大きく異なる。対象物件の取得形態は、投資者が対象物件から撤退する際の中国国内での税負担に大きく影響する。よって、海外投資者は、投資に先立ち投資スキームを十分に検討し、税負担の軽減を図るべきである。

中倫律師事務所は、国際的な不動産ファンドの中国における不動産プロジェクトの買収と売却にかかわる税務問題に対処した実績が多数あり、理論と実践に精通している。

本レポートは、中国の現行税制の下で、海外不動産投資ファンドが中国国内不動産投資を行う際にかかわる税務の要点を簡単に紹介し、税務対策の提案を試みることで、当所の見解と経験を提供することを目的とするものである。不動産投資ファンドのご参考になれば幸いである。

海外不動産投資ファンドが、中国国内の不動産プロジェクトに投資するにあたっては、前述のとおり、中国国内にプロジェクト会社を設立して対象物件を直接購入する方法(以下、「直接購入方法」という)と、持分を買い取る(海外持株会社の持分の取得、又は中国国内プロジェクト会社の持分の取得)方法(以下、「持分取得方法」という)で不動産を買収することが考えられる。

直接購入方法の場合、中国国内プロジェクト会社には、かかる取引に課される印紙税と不動産取得税の納付義務がある。印紙税額は不動産売買契約書に記載されている金額の0.05%である。不動産取得税(中文原文:「契税」)は地域によって若干異なるが、3~5%である。なお、2016年5月1日以降、中国全土で実施された「営業税の増値税への統合」により、不動産取得税の課税対象額は増値税課税前の不動産譲渡価格となるので留意されたい。

一方、持分取得方法の内、既存の中国国内プロジェクト会社の持分取得の場合、税負担は軽く、海外投資者は持分譲渡契約書の記載金額の0.05%の印紙税のみを納付すれば足りる。

また、持分取得方法の内、海外持株会社の持分取得の場合、海外投資者は、中国国内での納税義務は一切ない。しかし、海外投資者は、国家税務総局の2015年第7号公告(以下、「7号公告」という)に基づき、譲渡側の所得税について源泉徴収[2]義務を負う可能性があり、当該源泉徴収義務を怠った場合には一定の処罰が科されるおそれがあるので、注意すべきである。

当所の経験では、持分取得方法においては、中国国内プロジェクト会社と海外持株会社のいずれの持分取得であっても、スキームの検討時には、予め、撤退ルートの有効性について十分に検証・評価し、買収コストが確実に控除できるようにする必要がある。もっとも、持分取得時に、譲渡側が適時に税金を全額納付しなかった場合、将来の撤退時における買収コストの認定にあたって不利が生じるおそれがあることに注意すべきである。税務機関によっては、前の取引に際して課された税金が全額納付されていない場合、その次の取引の譲渡側に対し前の取引で支払った価格をコストと認めない可能性がある。したがって、海外不動産投資ファンドが持分を買い取る際には、相手の譲渡側に対し税金の適時完納を求めるか、所得税の源泉徴収をもって税金を完納させ、リスクを回避することが必須である。

※注;

本内容は、作者個人の見解であり、形式の如何を問わず、北京市中倫律師事務所又は同事務所の弁護士による法律オピニオン又はアドバイスではない(本内容につき更に詳細な意見をお求めの方は、中倫律師事務所まで)

[1] プロジェクト会社(中文原文:項目公司)

ここでいうプロジェクト会社は、専ら特定の不動産の開発を目的として設立した特別目的会社(SPC)を指す。

[2]源泉徴収(中文原文:代控代繳)

日本の所得税の源泉徴収に近似する制度。本文では「源泉徴収」と訳す。